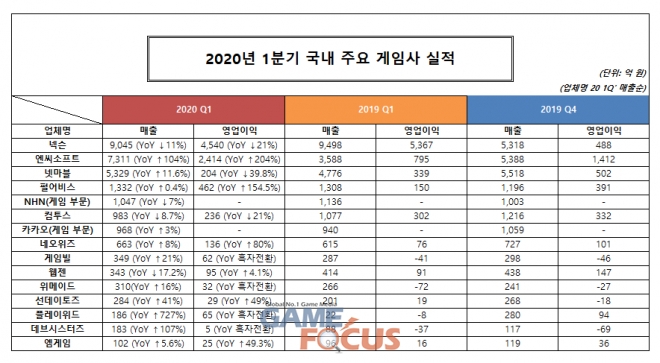

국내 주요 게임사들의 2020년 1분기 실적이 발표됐다.

이번 2020년 1분기는 그야말로 격동의 시기였다. 다름 아닌 연초부터 전 세계를 강타한 '코로나19' 때문이었다. 국내에서는 2월부터 본격적으로 확산되기 시작해 국내 경제에 큰 악영향을 끼쳤는데, 자영업과 제조업 등을 비롯한 업계에서는 적지 않은 영향을 받았다.

하지만 게임 업계는 비교적 큰 위기를 잘 버텨낸 모양새다. 사회적 거리두기, 외부 활동 자제 등 정부 권고와 함께 얼굴을 마주하지 않는 '언택트' 문화로 게임이 각광을 받으면서 수혜를 입었기 때문으로 분석된다.

'코로나19'로 인한 후광 효과로 이번 2020년 1분기 게임사들의 실적은 대부분 개선됐다. 모바일 신작 MMORPG '리니지2M'의 효과를 톡톡히 본 엔씨소프트의 실적 고공행진이 이목을 끄는 가운데 게임빌, 위메이드, 플레이위드, 데브시스터즈 등 한동안 영업이익 적자를 벗어나지 못하고 있던 중견 기업들의 흑자전환이 돋보였다.

반면 웃지 못한 게임사도 있다. 특히 '3N' 중 넥슨과 넷마블은 전년 동기, 전 분기 대비 모두 아쉬운 성적표를 받아들었다. 1분기 주요 게임사 중 최고 매출을 올린 넥슨은 전년 동기 대비, 전분기 대비 매출과 영업이익이 모두 하락했다. 넷마블은 최대 아킬레스건인 영업이익 개선에 성공하지 못하면서 영업이익이 전년 동기 대비 40% 하락했다. 해외 시장에서 롱런하고 있는 컴투스 또한 매출과 영업이익이 모두 하락세로 돌아섰다.

1분기는 비교적 '코로나19'의 영향이 적은 시기였다. '코로나19'의 영향력이 온전히 실적에 반영되는 2분기에도 게임사들의 실적이 꾸준히 개선 또는 상승할 수 있을지 주목된다.

'리니지2M' 흥행 돌풍, '3N' 중 엔씨만 웃었다

우선 '3N' 중에서는 엔씨소프트가 유일하게 웃었다. 상대적으로 아쉬운 성적표를 받은 넥슨과 넷마블에 비해, 엔씨소프트는 '리니지2M'의 성적이 1분기에 온전히 반영되면서 해당 분기에만 7,311억 원의 매출과 2,414억 원의 영업이익을 거뒀다. 매출과 영업이익은 전년 동기 대비 각각 104%, 204% 증가한 수치로, 역대 최고 분기 매출을 기록했다.

'리니지2M'은 지난해 11월 27일 출시돼 '리니지M'을 밀어내고 구글 플레이 매출 1위를 기록한 후, 현재까지도 잠깐 '리니지M'에 1위 자리를 내준 것 외에는 계속해서 최상위권을 유지하고 있다.

'리니지M'과의 카니발라이제이션이 있을 것이라는 우려의 목소리도 나왔지만, '리니지 형제'의 투톱 체제는 견고하게 이어지고 있는 상황이다. 성적이 온기 반영되지 않았던 2019년 4분기에는 '리니지2M'의 매출이 1,439억 원에 그쳤지만, 1분기에는 출시 후 매출이 온기 반영되면서 3,411억 원을 벌어들였다. '리니지M'의 매출은 전분기를 포함해 거의 변동이 없다.

매출의 대부분이 국내에서 나온다는 것을 아킬레스건으로 지적하는 것이 무의미할 정도로 엔씨소프트는 이번 2020년 1분기를 기분 좋게 보냈다. 엔씨소프트는 올해 하반기까지 '리니지2M'과 '리니지M'의 안정적인 매출을 바탕으로, '블레이드 & 소울 2'를 연내 국내에 선보인다는 계획이다.

반면 넥슨은 '코로나19'의 수혜를 온전히 받지는 못했다. 국내에서는 '메이플스토리'와 '피파온라인4' 등의 타이틀들이 고루 좋은 성적을 내면서 분기 기준 최대 실적을 기록했으나, 전체적인 실적은 중국 현지의 일부 지역 PC방 폐쇄 등의 이유로 '던전앤파이터'가 부진해 전년 동기 대비 감소했다. 매출은 9,045억 원으로 전년 동기 대비 11%, 영업이익은 4,540억 원으로 전년 동기 대비 21% 줄어들었다.

다만 여전히 기회는 남아있다. 최근 글로벌 서비스를 시작한 '카트라이더 러쉬플러스'가 국내 양대 앱 마켓에서 흥행에 성공했고, 이와 함께 상반기에는 기세를 몰아 '피파 모바일'을 선보인다. 또 올 여름 중 '던전앤파이터 모바일'을 중국에 출시할 예정이다. 2차 CBT를 앞두고 있는 '카트라이더 드리프트'도 연내 출시할 계획이다. 다수의 신작을 쏟아내기 보다는 완성도를 끌어올린 소수의 타이틀로 승부를 보겠다는 기조가 읽힌다. 2020년 넥슨의 행보는 주목할 필요가 있겠다.

넷마블의 경우 매출은 상승했으나 영업이익 부진은 계속됐다. 넷마블의 2020년 1분기 영업이익은 204억 원으로, 전 분기 대비와 전년 동기 대비 모두 하락세를 면치 못했다. 전년 동기 대비 기준으로는 약 40% 가량 하락했다.

넷마블 측은 '일곱 개의 대죄: 그랜드 크로스' 글로벌 론칭과 'A3: 스틸얼라이브' 론칭 등 마케팅 비용이 크게 증가한 것이 1분기 실적 부진의 이유라고 설명했다. 특히 3월 중순 출시된 'A3: 스틸얼라이브'의 성적이 온전히 1분기 실적에 반영되지 않은 만큼 2분기 실적은 개선될 여지가 있다.

'리니지2 레볼루션'의 성공 이후 꾸준히 모바일게임 시장에서 좋은 성적을 내고 있는 넷마블이지만 자사가 보유한 자체 IP의 파워가 아직까지는 엔씨소프트나 넥슨, 펄어비스 등에 비해 부족한 것이 사실이다. 영업이익이 낮게 나타나는 것도 이러한 이유에서다. 마케팅 비용 증가 등 일시적인 부진 외에, 로열티 등의 지출이 높다는 아킬레스건 구조를 타파하는 것이 선결 과제다.

IP 확대와 글로벌 시장 공략이 성장의 포인트, 펄어비스

상장 이후 꾸준히 성장세를 보여주면서 매출 순으로 '3N'의 뒤를 이은 펄어비스는 이번 2020년 1분기에도 기분 좋은 성적표를 받았다. 전년 동기 대비 매출은 0.4% 증가한 1,332억 원, 영업이익은 전년 동기 대비 154% 증가한 462억 원을 기록했다.

'검은사막'과 '검은사막 모바일'이 견인하고 있는 펄어비스의 이러한 실적은 자사의 스테디셀러로 꾸준히 좋은 성적을 거두고 있는 엔씨소프트와 유사해 보인다. 다만 엔씨소프트와는 달리 펄어비스는 수년 전부터 진행한 플랫폼 다변화, 적극적인 글로벌 콘솔 시장 공략, '검은사막' IP 확장에 집중한 효과를 톡톡히 보고 있다. 1분기 해외 매출은 76%에 달한다.

'지스타 2019'를 통해 공개한 신작 중 가장 이른 시일 내에 출시될 신작은 '섀도우 아레나'가 유일해 올해 하반기까지 실적이 꾸준히 상승세를 이어갈지는 예상하기 어려우나, '검은사막' IP 파워가 견고한 만큼 전망이 나쁘다고만 볼 수는 없다.

새로운 성장 동력 시급한 컴투스

'서머너즈 워: 천공의 아레나'로 글로벌 시장에서 이미 터줏대감으로 자리한 컴투스는 이번 분기 실적에서는 아쉬움을 남겼다. 전분기 1,216억 원의 매출을 올리는 등 꾸준히 분기마다 1천억 원 이상의 매출을 거뒀으나 2020년 1분기에는 전년 동기 대비 8.7% 하락한 983억 원의 매출을 기록하는데 그쳤다. 영업이익 또한 21% 하락한 236억 원에 머물렀다.

컴투스의 대표 타이틀인 '서머너즈 워: 천공의 아레나'는 어느덧 6주년을 맞이했다. 6주년 업데이트 효과로 국내 앱 마켓에서 차트 역주행을 보여주며 아직까지 게임의 인기가 완전히 사라진 것은 아니라는걸 증명했다. 모바일게임 중 이 정도의 서비스 기간을 보유한 게임은 흔치 않다. 해외 매출 비중이 76%를 차지했는데, 대규모 업데이트로 인한 단발성 매출이 아닌 이미 수 년 동안 이어져 온 성적이다.

여기에 더해 '코로나19'로 인한 KBO 개막 연기라는 악조건 속에서도 컴투스가 서비스하는 각종 야구 게임 라인업의 매출은 가뭄에 단비 같은 성적을 냈다. 4월 한 달 동안 100억 원의 매출을 올려 역대 최고 기록을 세웠다는 후문이다.

다만 야구 게임 라인업들이 '서머너즈 워: 천공의 아레나'만큼의 실적 견인 파워는 내지 못하는 모양새다. 물론 '서머너즈 워: 천공의 아레나'가 꾸준히 성적을 내는 효자 장수 게임인 것은 사실이다. 하지만 이미 수 년째 개발 중인 '서머너즈 워: 백년전쟁'을 비롯해 준비중인 신작 출시를 통해 라인업 확보 및 성장 동력을 확보하는 것이 무엇보다도 시급한 시점이다.

2분기 웹보드 규제 완화 수혜 기대되는 네오위즈

네오위즈는 이번 분기에 영업이익이 크게 개선됐다. 전년 동기 대비 8% 증가한 663억 원의 매출, 전년 동기 대비 80% 증가한 136억 원의 영업이익을 기록했다. 국내 매출은 31% 상승한 434억 원, 해외 매출은 '브라운더스트' 매출 하락과 '킹덤 오브 히어로' 일본 오픈 효과 감소로 전년 동기 대비 20% 감소한 229억 원이다.

주목할만한 점은 네오위즈의 주력 사업 모델 중 하나인 웹보드 게임에 대한 규제 완화, iOS 성인등급 게임의 서비스로 인한 '고포류' 게임 시장 확대 등의 요소가 2분기 실적에 어느 정도로 긍정적인 영향을 줄 수 있느냐다.

2014년 웹보드 게임에 대한 규제가 이루어졌고, 웹보드 게임을 주력으로 서비스하던 게임사들의 매출은 절반으로 크게 줄어든 바 있다. 2016년에는 일부 규제 완화가 이루어졌고, 올해에는 ▲이용자 보호 및 사행화 방지 책임자 및 전담인력 지정 ▲모든 이용자 1일 손실한도(10만 원 ~ 50만 원)및 제한시간 자가 설정 절차 마련 등의 규제 완화가 이루어졌다.

'바다이야기'로부터 시작된 사행성 게임에 대한 논란과 강력한 규제가 실질적으로 웹보드 게임을 주력으로 서비스하던 게임사들의 실적에 악영향을 크게 준 과거가 있는 만큼 2분기 네오위즈의 실적이 반등할 수 있을지 주목된다.

이 외에 네오위즈는 콘솔, 인디, PC 플랫폼 등을 가리지 않고 다방면으로 사업을 전개하고 있는 상황이다. 특히 이중에서도 XBOX ONE 플랫폼으로 우선 서비스를 시작한 '블레스 언리쉬드'는 최근 테스트를 거쳐 아시아 지역을 제외한 글로벌 시장에서 호평을 받았다. 성적이 온기 반영되는 2분기, 그리고 10월 출시를 예고한 PS4 버전이 향후 실적에 긍정적인 영향을 줄 수 있을지 주목된다.

더불어 최근 힘을 주고 있는 인디 게임 퍼블리싱 사업과 자사의 대표 타이틀 중 하나인 '디제이맥스' 시리즈의 글로벌 유저 확대 효과, 최근 IP를 확보하고 글로벌 시장에 순차적으로 재론칭할 계획인 '아바(A.V.A)' 등의 게임들이 어느 정도 실적에 영향을 줄 수 있을지 지켜보는 것도 관전 포인트다.

영업이익 흑자전환 성공한 중견 기업들

중견기업 중에서는 게임빌, 위메이드, 플레이위드, 데브시스터즈 등의 게임사들이 영업이익 흑자전환에 성공했다.

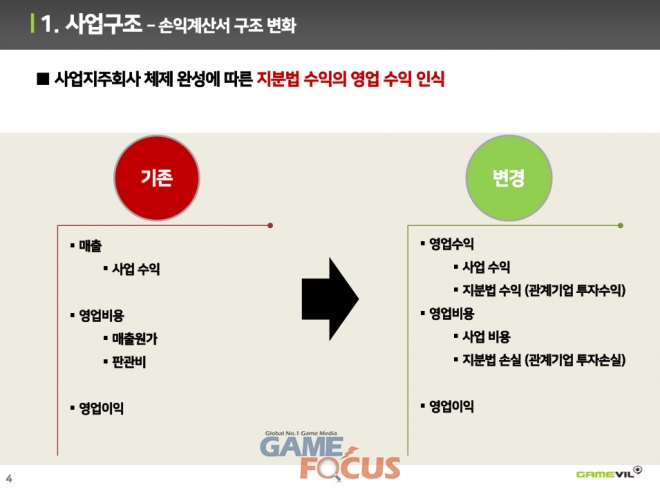

먼저 게임빌은 '별이되어라!', 'MLB 퍼펙트이닝 2020', '빛의 계승자' 등 기존 서비스 게임들이 실적을 이끄는 가운데, 지주회사로 전환하면서 계열사들의 지분법 수익 93억 원이 실적에 반영되어 만족스러운 실적을 거두었다. 다만 이번 1분기 실적에서 지주회사 전환으로 인식된 지분법이익을 제외하면 매출과 영업이익이 예상 컨센서스를 하회해 단발성 실적 개선으로 그칠 우려도 있다.

이러한 우려를 극복하기 위해 게임빌은 기존 사업의 강화와 신작 파이프라인을 구성하는 한편, 중장기 성장 동력을 확보하고 계열사 간 시너지를 제고해 가치를 증대시켜 나간다는 계획이다.

하반기에는 '게임빌 프로야구 2020 슈퍼스타즈'의 글로벌 출시, '프로젝트 카스 고', '아르카나 택틱스' 글로벌 출시, '월드 오브 제노니아' 출시 등이 예정되어 있다. '아르카나 택틱스'는 컴투스가 인수한 티키타카스튜디오의 모바일게임으로, 게임빌이 글로벌 퍼블리싱을 맡을 예정이다. '월드 오브 제노니아' 또한 컴투스와 협업 형태로 개발 및 서비스한다.

위메이드도 '미르의 전설 2' 라이선스 게임 출시 및 로열티 증가가 매출 상승과 중국 저작권 소송의 배상금, 왼화 환산 이익 등으로 영업이익 흑자전환에 성공했다. 최근 위메이드는 전 샨다게임즈의 자회사 란샤가 제기한 '미르의 전설 3' 중재에서 승소해 IP 권리를 인정받았는데, 37게임즈의 '전기패업' 웹게임 저작권 침해 최종심, 셩취게임즈(전 샨다게임즈)와의 '미르의 전설 2' 중재 등 아직 남아있는 주요 소송에서도 승소할 경우 향후 실적에 긍정적인 영향을 줄 전망이다.

하반기 출시를 목표로 하고 있는 '미르4'는 게임의 완성도를 높이는 마지막 담금질에 한창이며, 블록체인 전문 계열사 위메이드트리를 통해 10종의 신작을 선보일 예정이다.

플레이위드는 1분기 잠정 실적을 매출 186억 원, 영업이익 65억 원으로 공시했다.

지난해 출시된 '로한M'의 흥행이 실적에 긍정적인 영향을 줬다. 다만 최근 '로한M'의 경쟁작들이 다수 등장해 현재는 매출 순위가 상대적으로 낮아져 신작 또는 새로운 성장 동력이 필요한 시점이다. 플레이위드는 신규 사업으로 국내 스팀 PC Café 서비스를 론칭하고, 신규 모바일게임을 하반기에 공개할 계획이다.

| |

| |

| |

| |

|

| 관련뉴스 | - 관련뉴스가 없습니다. |